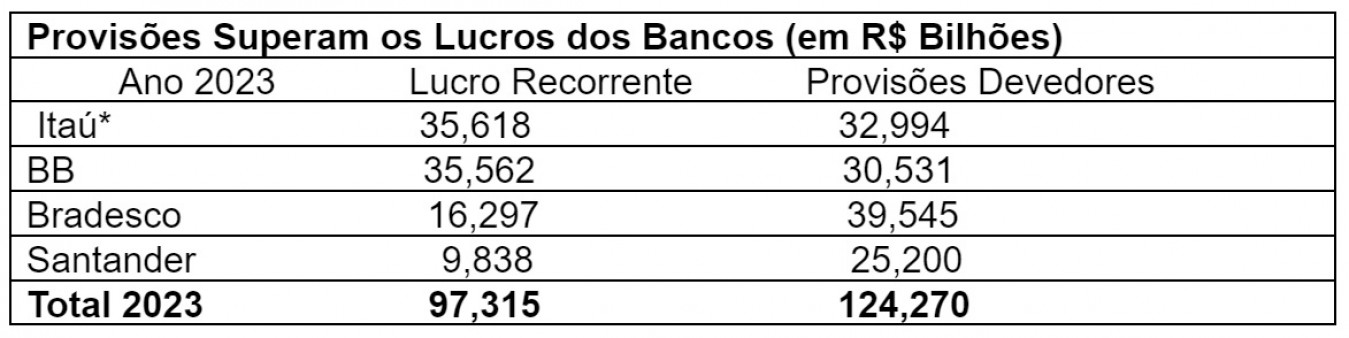

Um dia tinha de acontecer. Após surfarem na onda dos juros altos, os bancos sentiram o efeito bumerangue. O duplo impacto da alta inadimplência da clientela (muitos bancos saíram dando crédito a rodo na pandemia, quando o Banco Central reduziu drasticamente os compulsórios) coincidiu com a escalada do custo dos juros de captação. A demora do BC em baixar a Selic agravou o quadro. O resultado é que, nos últimos dois anos, as provisões para devedores duvidosos superaram os lucros dos quatro grandes. Bradesco e Santander sofreram mais.

Como antecipei no começo da semana passada, o Banco do Brasil poderia superar o lucro do Itaú Unibanco outra vez. O Itaú ganhou no photochart. A clientela pessoa física do BB, formada basicamente de funcionários públicos (com estabilidade) e aposentados do serviço público (com rendimentos bem superiores ao salário-teto do INSS, de R$ 7.786,02) e mais o pessoal do agronegócio garantem um índice bem mais baixo de inadimplência.

O resultado do BB superou tanto o Itaú no quarto trimestre de 2023 (lucro líquido recorrente de R$ 9,012 bilhões, contra R$ 8,836 bilhões, excluídas as operações do Itaú na América Latina). No ano, perdeu por pouco: R$ 35,562 bilhões para o BB, contra R$ 35,618 bilhões do Itaú holding, que inclui as operações das filiais na AL. Sem a AL, o Itau lucrou R$ 32,906 bilhões.

BB e Itaú lucraram mais que o dobro do Bradesco (R$ 16,297 bilhões) e mais do triplo do Santander (R$ 9,383 bilhões). Por sinal, o Santander foi superado pelo lucro anual do BTG-Pactual (R$ 10,419 bilhões), o que põe em xeque o modelo dos bancões de grande rede de agências e numerosa clientela (boa parte pode ser substituída pela TI na palma da mão dos celulares). Os bancos no atacado têm clientela mais selecionada e de maior movimentação por cliente, o que reduz custos.

OLM

E o BB desmente Bolsonaro

Um dos lados positivos na recuperação dos lucros do Banco do Brasil no primeiro ano do governo Lula foi derrubar a narrativa do governo Bolsonaro de que o Banco não era eficiente e, por isso, segundo a cartilha do ex-ministro da Economia, Paulo Guedes, devia ser privatizado.

Guedes e Bolsonaro conseguiram privatizar a BR Distribuidora e a Eletrobras, além de vender as participações acima de 51% do controle da Petrobras e do BB e muitas ações na carteira do BNDES e da CEF (em especial BB e Petrobras). Mas a venda definitiva do controle das duas grandes estatais ficaria para o sonhado segundo governo, que foi impedido pela vitória de Lula.

Petrobras dá a volta por cima

Na Petrobras, a estratégia posta em prática no governo Temer e ampliada com Bolsonaro, era abrir o mercado com a implantação do PPI (Paridade de Preços Internacionais). Ao forçar o ajuste dos preços domésticos aos do mercado internacional ajustado pelo câmbio, a Petrobras, teoricamente, ficaria mais exposta à concorrência das importações de combustíveis.

O passo seguinte foi tentar limitar seu poder de refino (com o qual usaria maior carga de petróleo mais leve extraído do pré-sal). Mas a intenção de vender 50% do parque de refino, que ficaria limitado ao Sudeste (às refinarias do Rio e SP) não funcionou. Além da Refinaria Landulpho Alves (BA, com capacidade para processar 337 mil barris-dia), só foi vendida a pequena Sabbá, de Manaus. Não houve comprador para as refinarias do RS, PR e MG.

A refinaria da Bahia, vendida ao fundo soberano Mubadala, dos Emirados Árabes Unidos, nunca conseguiu um modelo de negócios viável. No fundo, queria que a Petrobras lhe vendesse a baixo preço o petróleo do pré-sal (extraído pela estatal a menos de US$ 30, com custos de fretes incluídos). A Petrobras, seguindo a lógica do negócio, passou a abrasileirar os preços dos combustíveis com uso de 94% de seu parque de refino, ampliando o preço de realização em comparação à exportação do petróleo em bruto (que não gera tanto emprego nem arrecadação). E o saldo na balança comercial cresceu.

O recente lance das negociações entre a Petrobras e os Emirados para uma parceria na refinaria baiana – que pode devolver participação da Petrobras na refinaria, simultaneamente a empreendimentos voltados à produção de fertilizantes – comprova que as condições continentais do Brasil não tornam viável um modelo de competição em qualquer atividade.

No caso do petróleo e petroquímica, a Acelem (novo nome da Landulpho Alves) parece querer repetir o esquema da Braskem: a sociedade com a Petrobras garantiu nafta em preço e quantidade à Braskem; no caso da Acelem, pode garantir petróleo a custo mais baixo que o fornecido pelos EAU.

GILBERTO DE MENEZES CÔRTES ” JORNAL DO BRASIL” ( BRASIL)