Ser engenheiro de obra feita é fácil. Mas, esta coluna vem criticando há muito tempo (desde março-abril) o elevadíssimo nível de juros da taxa Selic fixado pelo Comitê de Política Monetária (Copom) do Banco Central. A Selic, que é o piso do sistema bancário, ficou em 13,75% ao ano de 3 de agosto de 2022 até 2 de agosto de 2023, quando baixou (em decisão dividida do Copom) para 13,25% e está em 12,25% desde 3 de novembro.

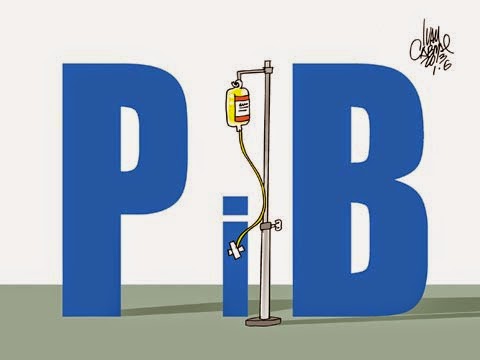

Portanto, cabe basicamente ao Copom a culpa pelo comportamento negativo da economia revelado em setembro, com retração de 0,06% no IBC-Br (o indicador do Banco Central que procura antecipar o Produto Interno Bruto -PIB), calculado pelo IBGE), depois de uma queda revisada em agosto de -0,77% para -0,81%. Os dados surpreenderam o mercado, que esperava crescimento de 0,2% no IBC-B em setembro.

O dado mais significativo foi a queda de 0,64% no IBC-Br do 3º trimestre (julho a setembro). O dado do IBC-Br muito abaixo da previsão do Itaú, que espera queda de 0,2% no PIB trimestral (o IBGE divulga o resultado do 3º trimestre, com metodologia diferente do IBC-Br do Banco Central, no dia 5 de dezembro), serve para indicar como o Copom exagerou na dose dos juros.

Passado o efeito altista no PIB da supersafra de grãos e da expansão da indústria extrativa mineral – que também impulsionou as exportações (por sinal setores que sofrem menos os impactos das elevadas taxas de juros), o garrote dos juros, que só começou a ser afrouxado de agosto para setembro, asfixiou a indústria de transformação e o comércio e as demais atividades de serviço.

O somatório das situações reforça a noção dos grandes erros de avaliação do Banco Central:

1 – acreditou que o governo Lula faria a reoneração integral dos impostos federais e estaduais de combustíveis, energia elétrica e comunicações, cortados eleitoralmente até 31 de dezembro de 2022 pelo governo Bolsonaro, a partir de 1º de janeiro. Pressentindo o teor inflacionário explosivo da reoneração, Lula adiou a medida, de forma escalonada, de março em diante (a alta da gasolina seria um combustível extra para o 8 de janeiro);

2 – subestimou o impacto da supersafra na redução da inflação (e na melhoria das contas externas). Para uma inflação acumulada de 3,75% de janeiro a outubro, os preços de alimentação e bebidas caíram 0,70% no mesmo período. Na balança comercial, o saldo de US$ 70 bilhões previsto até dezembro (reavaliado pelo BC em setembro – antes era de US$ 52 bilhões) foi superado pelos US$ 84 bilhões acumulados em outubro. As previsões do mercado superam os US$ 92 bilhões.

Ao lado do saldo do agronegócio, a balança comercial da indústria extrativa cresceu duplamente, pelo aumento das exportações de minérios (sobretudo de ferro) e de petróleo, enquanto a nova política de preços da Petrobras, adotada em maio, em lugar da famigerada PPI (Paridade de Preços Internacionais) que vinculava, desde fins de 2016, os preços domésticos dos combustíveis às cotações internacionais, atualizadas pelo câmbio, ao utilizar mais intensamente o petróleo mais leve do pré-sal (78% da produção nacional) nas refinarias da Petrobras (o PPI induzia o aumento das importações e a subutilização da capacidade instalada das refinarias, que subiu de 75% para 96% com o fim da PPI), reduziu fortemente as compras de combustíveis do exterior.

Fed é mais realista que o Copom

E é bom não esquecer que em seus sucessivos comunicados, o Copom não se cansava de dizer que (à parte as incertezas fiscais, que perduram, com a queda de braços entre o ministro da Fazenda, Fernando Haddad, cauteloso em fixar metas do déficit de 2024, enquanto as medidas de reforço de arrecadação não são aprovadas pelo Congresso – e o Copom não ajuda com baixa mais acentuada dos juros para relançar a economia, sem as muletas do agro) o cenário externo prenunciava sucessivos aumentos de juros e alta do petróleo.

O Fed já anunciou (seguindo o BCE) pausa dos juros nos Estados Unidos, o que valorizou o real frente ao dólar. Já o petróleo não sustentou a alta prevista, pois há muita oferta fora Opep (o próprio Brasil deixou de pressionar o mercado nas importações). Assim, a própria recessão temida para 2023 e 2024 teria sido adiada, na visão da Goldman Sachs Research. Veja a análise:

“A economia dos EUA desafiou os receios de uma recessão em 2023 e fez progressos substanciais rumo a uma aterragem suave. A principal surpresa foi o crescimento do PIB muito mais forte do que o esperado, embora isso não tenha impedido que o mercado de trabalho continuasse a reequilibrar-se ou que a inflação continuasse a cair”.

A GS espera que “o PIB cresça 1,8% em 2024 no 4º trimestre contra o mesmo período de 2023 (ou 2,1% numa base anual), superando novamente facilmente as baixas expectativas de consenso”. Os economistas da GS preveem “crescimento do consumo ligeiramente inferior a 2%, com aumento real do rendimento disponível de quase 3% parcialmente compensado por um aumento de 1 pp na taxa de poupança e esperam que o FOMC (colegiado do Fed que inspirou o Copom) apresente o seu primeiro corte na taxa no 4º trimestre de 2024, assim que a inflação subjacente do PCE cair abaixo de 2,5%”. Lá, o Fed percebeu que era tempo de trocar o freio pelo acelerador.

GILBERTO DE MENEZES CÔRTES ” JORNAL DO BRASIL” ( BRASIL)