Em vez de passivos bancários, a Ambev esconde passivos tributários, um enorme contingente fiscal

Peça 1 – as espertezas contábeis

A jogada contábil das Americanas consistiu nas seguintes etapas:

1. Para melhorar os resultados imediatos da empresa, disfarçaram passivos reais, que não entram na conta de resultados, visando melhorar os dividendos.

2. Com a estratégia sendo repetida através dos anos, criou-se uma bola de neve que se tornou insustentável.

3. Os acionistas minoritários não foram informados dessas contingências. Com isso, preservou-se o valor das ações até que caiu a ficha do mercado.

Há anos, a Ambev vem recorrendo à mesma esperteza. Só que, em vez de passivos bancários, esconde passivos tributários, um enorme contingente fiscal, decorrente do que a Receita já taxou de “planejamento tributário agressivo”.

Peça 2 – o jogo fiscal da Ambev

O planejamento tributário da Ambev – assim como o da Coca Cola – passa pela Zona Franca de Manaus. Produtos fabricados lá não apenas são isentos de IPI (Imposto sobre Produtos Industriais), mas permite-se que o valor teórico seja compensado nas etapas seguintes de fabricação.

O que a Coca Cola e a Ambev fizeram foi instalar, em Manaus, uma fábrica de concentrado de refrigerantes prata trazer o benefício fiscal para toda a linha de produção. Quanto maior a alíquota de IPI da ZFM, maior o ganho da empresa porque:

1. Não paga nada em Manaus, por ser isenta.

2. Compensa o imposto (que não foi pago) com impostos devidos para a União e para estados. A compensação pode ser feita no IPI, no ICMS (Imposto sobre Operações relativas à Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal) .

Por isso mesmo, trata-se do único setor que exige aumento do IPI na ZFM, porque quanto maior, maior será seu ganho tributário.

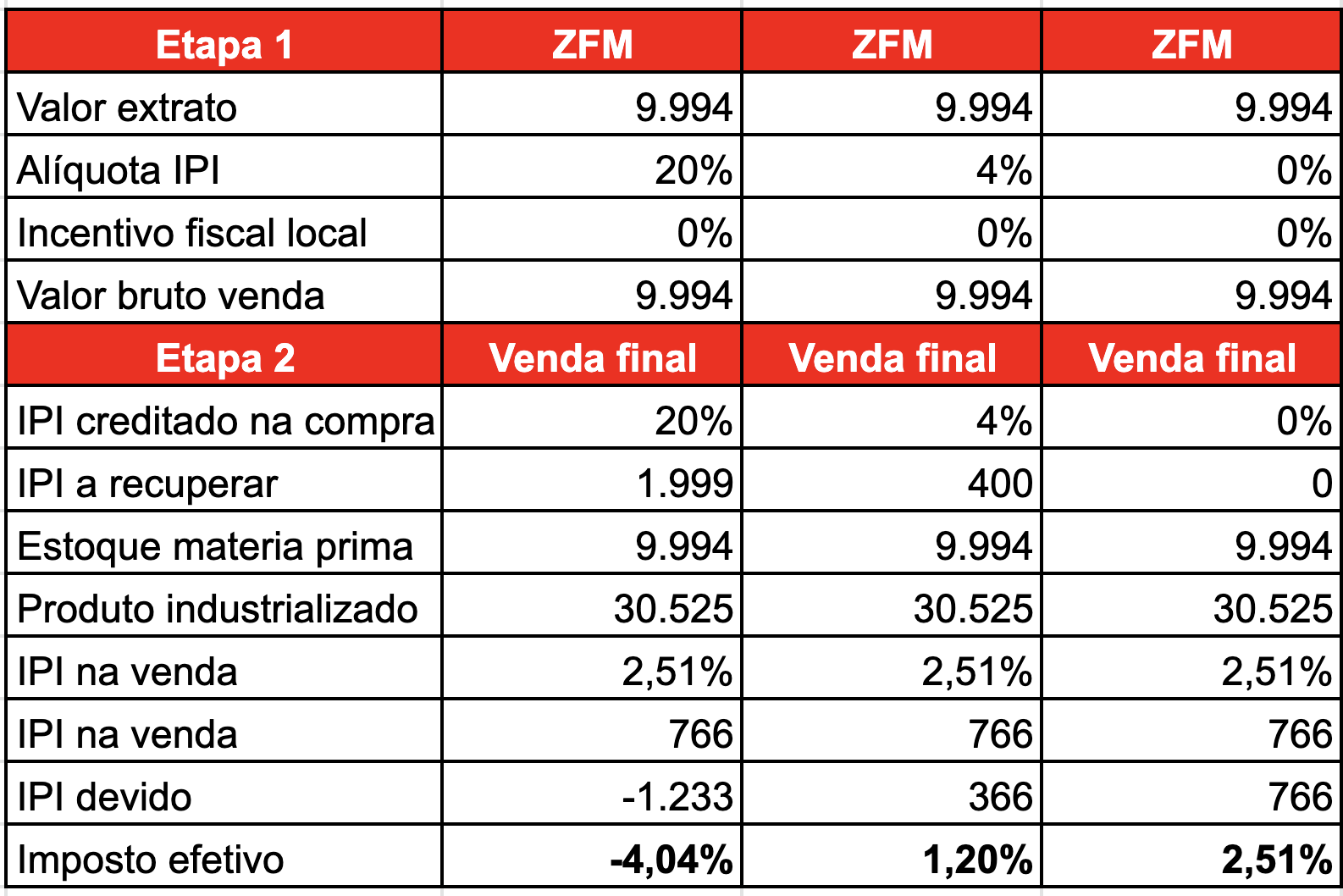

Entenda os ganhos na tabela abaixo. Os valores de 9.994 e 30.525 se referem aos dados gerais de vendas de concentrados de Manaus e de refrigerantes no país.

O IPI é de 2,51% sobre o preço final. Se o preço for 30.525, o IPI devido será de 766 (2,25% sobre 30.525). Se o IPI da ZFM for de 20%, o crédito tributário será de 1.999 (20% sobre 9.994). Portanto, não pagará nada de IPI e ainda terá 1.233 para compensar com outros tributos.

Com essa manobra, a alíquota efetiva de IPI será de -4,04%. Ou seja, zera o IPI e ainda tem 4,04% para compensar com outros tributos.

Se o IPI da ZFM for de 4%, a alíquota efetiva de IPI será de 1,20%. E se não houvesse tributação, a alíquota efetiva seria de 2,5%.

Quanto maior a alíquota de Manaus, portanto, maior o ganho das engarrafadoras. Por isso mesmo, desde 2017 passou a haver uma disputa de lobbies em torno das alíquotas, caindo ou subindo de acordo com as pressões.

Em maio de 2018, para enfrentar a greve dos caminhoneiros, Michel Temer reduziu o preço do diesel. E pressionou a Receita para compensar com outras fontes de recursos. A Receita propôs, então, reduzir a alíquota de IPI da ZFM de 20% para 4%. Em agosto daquele ano, a Coca Cola ameaçou sair do Brasil. No início de 2019, a alíquota aumentou para 12%.

Em 28 de abril de 2022, o Decreto Presidencial no. 11.052 reduziu para 0% a alíquota de IPI incidente sobre concentrados de refrigerantes fabricados na ZFM. Acabou com a farra. Mas em maio, a Ambev conseguiu uma liminar do Ministro Alexandre de Moraes, e a alíquota permanece em 8%.

Não havia sequer justificativa de ordem econômica para a manutenção desse incentivo. O setor de concentrados responde por 5% do faturamento e 0,9% da mão de obra contratada do Polo Industrial de Manaus.

Mesmo assim, o falso mito da Zona Franca impressionou a Ministra Rosa Weber que, em 2019, votou a favor da manutenção do benefício alegando que:

“A isenção do IPI em prol do desenvolvimento da região é de interesse da Federação como um todo, pois este desenvolvimento é, na verdade, da nação brasileira”

Peça 3 – o superfaturamento do concentrado

No Relatório Anual de Fiscalização, divulgado no início de 2022, a Secretaria da Receita Federal abriu um capítulo especialmente para esse tipo de operação:

- 13.1.2. Operação em fabricantes de refrigerantes e refrescos

- A legislação autoriza as empresas a aproveitarem crédito presumido de IPI em relação ao preço pago na aquisição de insumos classificados na Tabela de Incidência do IPI (TIPI) como “concentrados”, desde que industrializados na Amazônia Ocidental com emprego de extratos vegetais regionais, mesmo sem o pagamento do imposto na origem.

- Examinando o assunto, a fiscalização da RFB constatou que os fabricantes de bebidas aproveitavam créditos incentivados indevidos, por não cumprirem as condições para a utilização do benefício, mais especificamente pelo descumprimento dos seguintes requisitos:

- a) Classificação correta dos insumos que deram origem aos créditos: concentrado é um produto pronto para, mediante diluição, resultar na bebida final. Entretanto, a prática adotada pelas empresas era a de comercializar insumos menos completos, os quais não contêm todos os extratos e aditivos que devem compor as mercadorias classificadas como concentrados; e

- b) Emprego direto de extrato vegetal da Amazônia Ocidental durante o processo de elaboração dos insumos que geram os créditos incentivados.

E revela outra parte do truque tributário: expedientes para superfaturar o valor do concentrado.

O “planejamento tributário abusivo” da Ambev consiste de dois pontos:

Ponto 1 – o uso de benefícios tributários em Manaus sem comprovar o PPB (Processo Produtivo Básico). Trata-se de um conjunto de princípios a serem seguidos, para demonstrar que o produto é efetivamente fabricado na região incentivada.

Ponto 2 – a utilização do incentivo excedente para compensar no ICMS.

Ponto 3 – o superfaturamento, incluindo uma série de itens para aumentar o preço pago pelo concentrado.

No mesmo relatório da Receita:

- 13.1.3. Planejamento Tributário Abusivo – despesas com royalties no setor de bebidasO planejamento tributário abusivo abordado nesse tópico consiste no inflacionamento indevido dos concentrados de bebidas, contabilizados por seus fabricantes como “vendas de produtos”, visando dissimular dois outros importantes componentes do preço do concentrado fornecido aos engarrafadores, quais sejam:

- a) os royalties decorrentes da permissão concedida aos fabricantes para uso e exploração da marca; e

- b) as contribuições financeiras da fabricante do concentrado para supostos programas de marketing dos fabricantes (receitas contabilizadas pela fabricante de concentrados e posteriormente restituídas ou creditadas aos fabricantes).

- Nesse contexto, utiliza-se o artifício de supervalorizar o preço do concentrado, uma vez que seu fabricante é beneficiário de incentivos aplicáveis à Zona Franca de Manaus, para a obtenção de créditos tributários sem o ônus correspondente. Essas vantagens fiscais indevidas, além do prejuízo ao Erário público, implicam concorrência desleal no mercado de refrigerantes e bebidas não alcoólicas.

O relatório concluía que:

“a fiscalização da Receita constatou que os fabricantes de bebidas estavam aproveitando de créditos incentivados indevidos, por não cumprirem as condições para a utilização do benefício”, principalmente no que se refere à classificação dos insumos de origem aos créditos e a ausência direta do extrato vegetal da Amazônia Ocidental na elaboração dos concentrados.

Apenas no período 2021-2022 os incentivos fiscais somaram R$ 5,9 bilhões, sendo R$ 2,3 bilhões de créditos presumidos de IPI e R$ 3,6 bilhões de crédito estímulo do ICMS. Segundo trabalho da CervBrasil (Associação Brasileira da Indústria da Cerveja):

“Ainda não há dados das autuações de 2021, mas os valores atualizados das multas somam um contencioso tributário provavelmente superior a R$ 30 bilhões, em valores atualizados”.

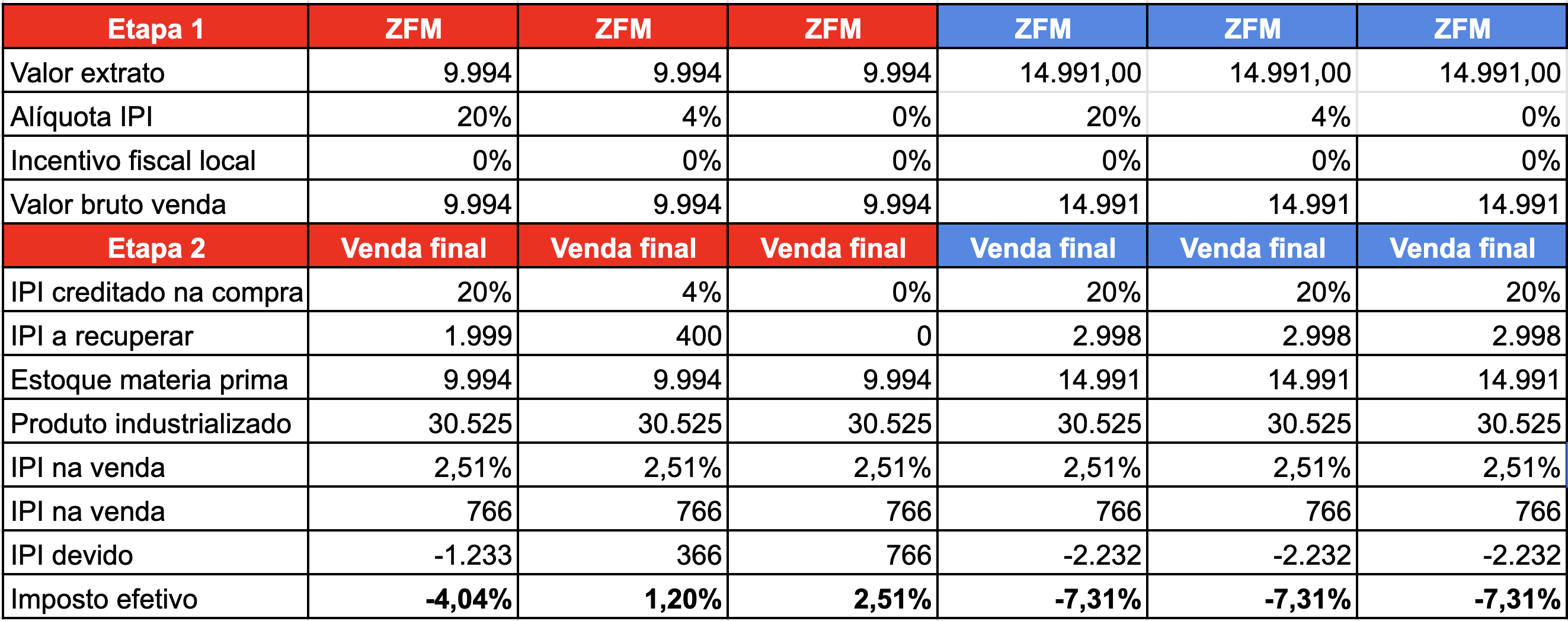

O tamanho do abuso pode ser avaliado pela tabela seguinte, supondo um sobrepreço de 50%. A alíquota efetiva do IPI seria de -7,31% – ou seja, compensou o IPI devido a avançou sobre o ICMS.

Parte desses ganhos foi utilizado para esmagar a concorrência. Parte, para pagar menos imposto. Com essa jogada, a Ambev prejudicou a arrecadação federal, as arrecadações estaduais, o Fundo de Participação dos Estados e o Fundo de Participação dos Municípios, entre outros.

Peça 4 – o passivo fiscal

A Ambev passou a ser autuada sistematicamente pela Receita, mas não recuou em sua prática. A lógica é a mesma das Americanas: cada operação permite lucro imediato, mas cria uma bola de neve que irá estourar em um ponto qualquer do futuro. Trata-se, então, de viver intensamente o dia-a-dia e o futuro a Deus pertence.

Obviamente, a empresa acredita no que um de seus principais acionistas – Beto Sicupira – declarou sobre o Brasil: o país da impunidade.

De quanto seria o passivo? Em fevereiro de 2021, provocada pelo Valor, a empresa de auditoria da Ambev – a mesma PwC (Price WatherhouseCoopers) da Americanas, admitiu um total de R$ 80 bilhões de contingências tributárias. E admitiu que o montante é “divulgado apenas nas demonstrações contábeis, mas não se caracteriza como provisão” – isto é, não retém parte do lucro para fazer frente às condenações futuras. A razão disso, segundo a PwC é que a empresa e sua equipe jurídica tem menos de 50% de chance de perder. O que configuraria um passivo potencial de R$ 40 bilhões.

Segundo parecer da PwC, “a Companhia e suas controladas são parte de processos de natureza tributária classificados como perda possível, os quais não são provisionados no passivo, mas devem ser divulgados nas demonstrações contábeis. Em 31 de dezembro de 2021, os montantes de R$ 74.901.702 mil (Companhia) e R$ 80.838.652 mil (Consolidado) atendiam tais critérios e estão sendo divulgados em nota explicativa. “

A PwC aceita os critérios e valores de passivos tributários apontados pela Ambev, inferiores aos R$ 30 bi.

Nas notas explicativas do balanço de 2021 são mencionados autos de infração de diversos estados, pela compensação indevida de ICMS. A média das autuações – reconhecidas pela empresa – é de R$ 500 milhões. Mas só foram incluídas as multas dos estados do Amazonas, Rio Grande do Sul, São Paulo, Paraíba. Todas são tratadas como “perdas possíveis”, mas sem nenhum depósito para garantir o pagamento futuro. Não se analisa a possibilidade das multas se estenderem aos demais estados nacionais.

Na edição de 11.12.2017, o Sindifiscal do Espirito Santo estimava um valor parrudo dos benefícios somados da Ambev e da Coca Cola:

Segundo cálculos conservadores, as companhias beneficiadas deixam de repassar aos cofres públicos 7 bilhões de reais por ano, o equivalente a 84 meses de manutenção da Universidade Estadual do Rio de Janeiro, ameaçada de fechamento, ou um terço do orçamento anual da saúde em São Paulo. O Fisco reclama da “distorção”. Não bastasse o incentivo em si, há sinais de superfaturamento nas notas fiscais emitidas pelos beneficiários.

LUIS NASSIF ” JORNAL GGN” ( BRASIL)