Cria-se, então, um cenário bastante similar ao de 2008, em que a ampla liquidez internacional, e a ausência de normas reguladoras, promoveram uma explosão global. A atual virá em cima dos cadáveres da Covid-19.

Os chamados economistas de mercado – e seus métodos estatísticos – tem enorme dificuldade em recorrer à chamada observação empírica para checar suas teorias. Abrem o manual, tomam medidas, esperando os efeitos previstos no manual. Se geram outros fenômenos e outros resultados, criam teorias adicionais para provar a si mesmo que o que estão vendo não existem. São peritos em abolir a realidade com interpretações de falsas causalidades. Especialmente se a realidade os induz a conclusões que podem prejudicar o lucro imediato das suas instituições.

Tome-se a teoria de metas inflacionárias.

Diz ela que os Bancos Centrais precisam se guiar pelas projeções econômicas do mercado. Se o mercado prevê uma inflação maior, a taxa de juros precisa subir mais do que a inflação prevista para abortar seu crescimento.

A intenção óbvia é outra. A inflação é uma ameaça ao capital financeiro, por desvalorizar a moeda. Cria-se uma situação, então, que em qualquer hipótese de desvalorização da moeda, pela inflação, a taxa de juros será sempre maior do que a inflação esperada, fazendo com que o capital lucre até com a inflação.

Na prática, o que vem ocorrendo sucessivamente nas economias centrais?

Há uma crise sistêmica – a de 2008 ou a da Covid-19 -, a economia desaba. Há várias formas de tentar reanimar a economia, sendo o aumento dos gastos públicos o caminho mais óbvio. Mas a hegemonia ampla do capital financeiro foca apenas nas medidas monetárias, com todos os recursos canalizados através do sistema bancário.

Os Bancos Centrais, então, flexibilizam o crédito, reduzem as taxas de juros e injetam recursos nos bancos. Ocorre que a economia está exangue e, portanto, com baixa capacidade de tomada de crédito. O dinheiro empoçado, então, é canalizado para os agentes financeiros e acabam desaguando em outros ativos, gerando bolhas especulativas de todas as naturezas. É um processo cíclico que afeta a economia mundial desde os anos 80.

Na semana passada, nos EUA, um cartão de colecionador, com autógrafo do quarteback Tom Brady, foi vendido por US$ 1,3 milhão. O valor total do Bitcoin chegou a US$ 1 trilhão.

Assim como em 2002, as bolhas especulativas são registradas especialmente no mercado de tecnologia, de novos produtos, que, por novos, não têm histórico de desempenho que possa ser projetado. Sem o histórico, qualquer chute pe aceito.

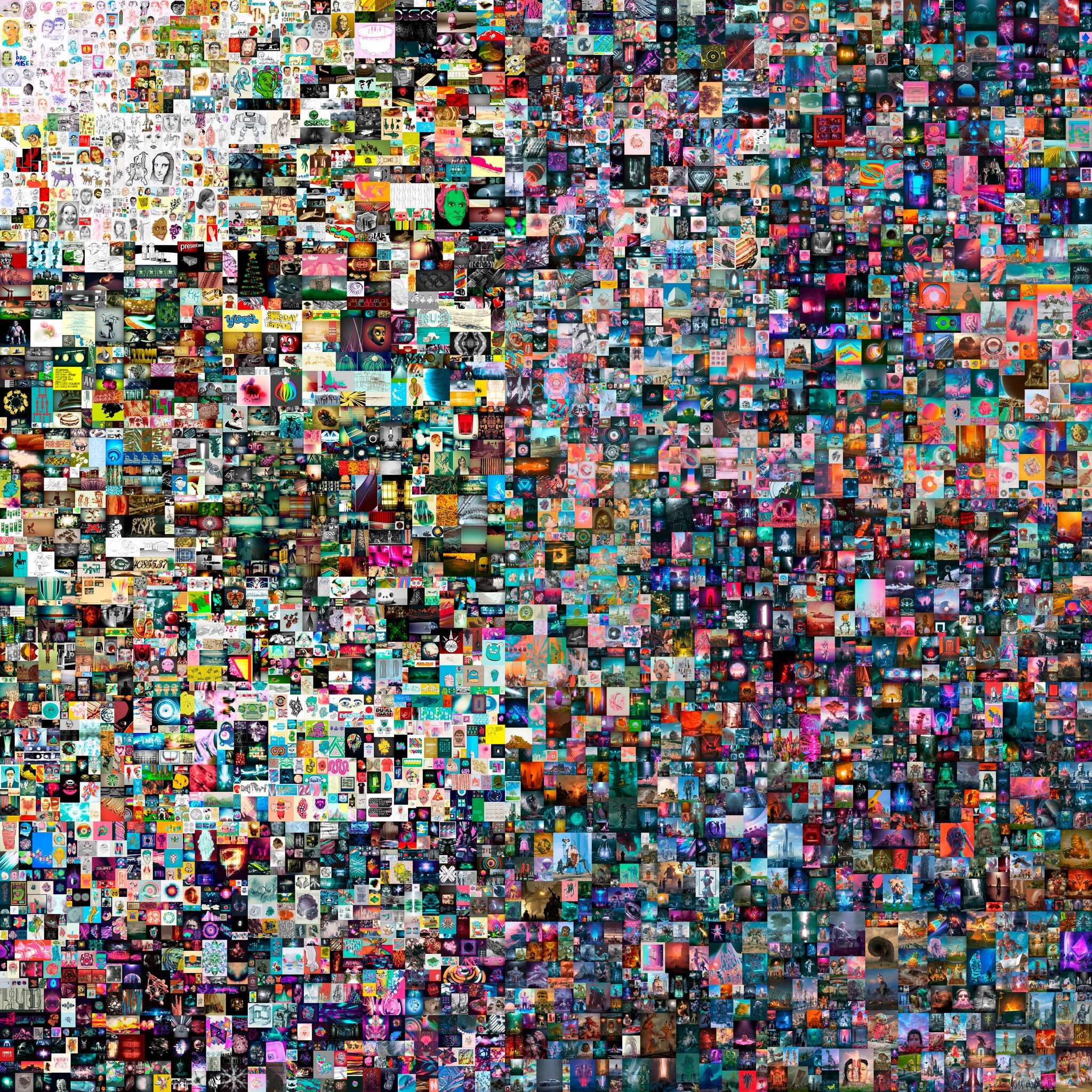

Os movimentos especulativos chegaram até aos chamados NFTs, ou tokens digitais que supostamente provam que um item digital – como vídeo, imagem ou médica – é autêntico, conferindo ao item um valor. Dia desses, um GIF NFT que mostra um gato voador animado foi vendido por US$ 580 mil.

Logo depois, outro artista vendeu seu NFT “Everydays – The Frts 5000 Days”, arte digital, um mero arquivo jpeg, por US$ 69,3 milhões.

Ouotra bolha são os SPACs, “empresas de aquisição de propósito específico”. São empresas de fachada, que prometem a seus acionistas encontrar uma empresa privada para se fundir, tornando uma empresa de capital aberto. A bolha é tão violenta, que tem sido abertas na proporção de 4 x 1 em relação às empresas reais.

Recentemente, duas empresas de táxi aéreo, sem nenhuma perspectiva de receita por anos – a Joby Aviation e a Archer Aviation – anunciaram negócios SPAC que as avaliaram em US$ 6,6 bilhões e US$ 3,8 bilhões respectivamente.

Cria-se, então, um cenário bastante similar ao de 2008, em que a ampla liquidez internacional, e a ausência de normas reguladoras, promoveram uma explosão global. A atual virá em cima dos cadáveres da Covid-19.

No momento seguinte, há impacto na inflação mundial, levando a uma nova alta nas taxas de juros. Aumentando os juros, há uma queda nos preços dos ativos. E, aí, repete-se o efeito cascata de todas as outras crises que passaram a chacoalhar a economia mundial, desde o advento da nova era da financeirização, nos anos 70.

LUIS NASSIF ” JORNAL GGN” ( BRASIL)