O papel crucial da ciência e da tecnologia na economia capitalista do século XXI favorece a valorização das mercadorias-conhecimento gerando as chamadas renda-conhecimento

Neste artigo, centrado na categoria capital fictício e nos bancos, voltamos a discutir as possíveis pistas, os começos de elaboração, acerca da finança da lavra de Karl Marx na Seção V do livro III de O capital.

Em sua definição, Marx explicou: “A formação do capital fictício tem o nome de capitalização. Para capitalizar cada receita que se repete com regularidade, o que se faz é calculá-la sobre a base da taxa média de juros como o rendimento que um capital, emprestado a essa taxa de juros, proporcionaria”.[i]

Em certo sentido, a forma capital portador de juros, como valor transferido efetivamente, é uma forma distinta do capital fictício. Esse último é uma duplicação ilusória do valor-capital, mas tem incidência real no comportamento dos mercados financeiros, afetando a produção e o emprego. Para comprovar isso, basta dar uma olhadela na crise de 2008.

A forma capital portador de juros é a base para o surgimento do capital fictício, porque: “A forma de capital portador de juros é responsável pelo fato de que cada rendimento determinado e regular em dinheiro apareça como juros de algum capital, provenha ele de um capital ou não”.[ii]

Os títulos públicos, as ações, as hipotecas, por exemplo, não são capital real, mas aparecem para seus proprietários como direitos a receber parte da receita tributária, dividendos, renda fundiária, derivados de mais-valor futuro. Com a financeirização, priorizando a liquidez e o curto prazo, há oportunidades de transferência dos papéis e imediato resgate do valor para seus proprietários.

As fronteiras entre as formas “capital portador de juros” e “capital fictício” estão sendo borradas pelo capitalismo financeirizado. É nesse sentido que operam as assim chamadas inovações e a integração dos mercados das mais distintas formas de capital intercruzados, além da escalada financeira das corporações produtivas. Em seu movimento próprio, autônomo, descolado do ciclo efetivo do capital, o capital fictício é incrementado. São gerados lucros fictícios através da valorização desses papéis, acima de seu valor nominal, nos seus mercados secundários.

Em uma fase de conjuntura altista, com crescente especulação financeira, bolhas, os lucros fictícios são atração irresistível, oportunidade imperdível, para todos os capitalistas. Todavia, independentemente dos ganhos e perdas de transações individuais, o lucro global e efetivo na sociedade está limitado pelo mais-valor total. Nas crises, os títulos tornam-se produtos tóxicos, lixo, invendáveis. Os preços desabam e um grande estoque de capital fictício evapora, “se desfaz a aparência ilusória desse capital”, embora a crise resulte também em aguda “centralização de fortunas em dinheiro”.

A persistente centralidade dos bancos

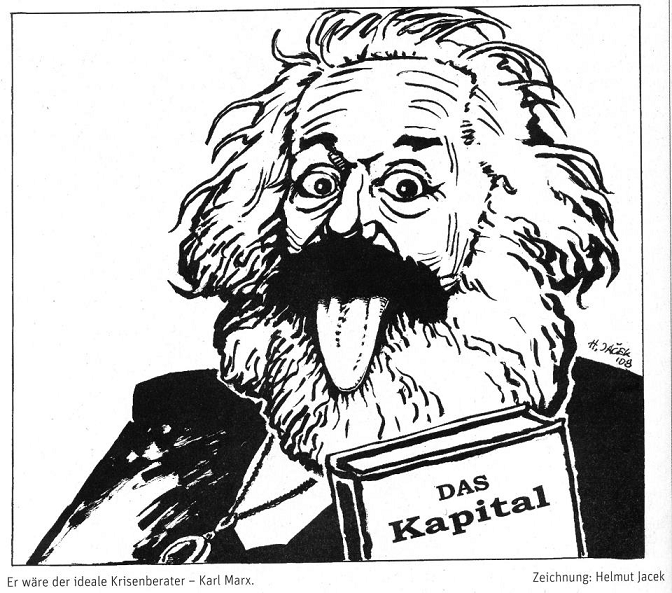

Karl Marx caracterizava os bancos como “o produto mais artificial e refinado” do capitalismo. Constatava “o enorme poder de uma instituição como o Banco da Inglaterra sobre o comércio e a indústria”. Argumentava que o banco e o crédito eram “o meio mais poderoso” tanto para desenvolver a produção capitalista, além de seus limites, inclusive como um dos elementos na transição sistêmica da sociedade, quanto para fomentar crises e fraudes.[iii] Naturalmente, ao longo do tempo, muita coisa mudou no banco, mas sua natureza de centralização social do dinheiro no capitalismo persiste.

No tempo de Marx, concentravam-se nos bancos os fundos de reservas dos capitalistas em atividade, as poupanças da sociedade em geral, rendas para o consumo, as operações de cobrança e desembolso de dinheiro e o comércio de dinheiro. Os bancos centralizavam as transações entre prestamistas e prestatários do capital monetário emprestável. O conjunto de depósitos funcionava, para os bancos, como base para a multiplicação do capital portador de juros. Daí, nasce o poder monetário nas mãos dos banqueiros.

As cédulas bancárias, ou seja, o dinheiro de crédito que ainda eram emitidos legal e diretamente por alguns bancos, no tempo de Marx, em vez do monopólio emissor de um banco central, configuravam “uma espécie de combinação peculiar de bancos públicos e privados e, como tais, encontram-se na realidade respaldados pelo crédito público”.[iv] Os descontos das letras de câmbio, principal base das transações comerciais, eram “um privilégio de criação do dinheiro” pelos bancos.

Karl Marx cita James William Gilbart, em seu livro História e princípios dos bancos: “O objetivo dos bancos é facilitar os negócios, e tudo que facilita os negócios facilita também a especulação. Negócios e especulação estão, em muitos casos, tão intimamente unidos que é impossível dizer onde de fato acabam os negócios e onde começa a especulação […]”.[v] Assim, eram feitos adiantamentos fáceis sobre mercadorias não vendidas, crédito para a febre acionária em ferrovias em 1846 e 1847 etc.

Com a abertura do mercado da China pela guerra do ópio, então se cogitou sobre uma produção massiva, que no final se tornou apenas um mecanismo para arrancar adiantamentos sucessivos de crédito bancário. Se o crédito está barato e as cotações na bolsa dispararam, “que razão haveria, portanto, para desperdiçar tão bela oportunidade?”. Da superprodução e das especulações foram colhidas crises, desvalorização de títulos públicos e ações, paralisação de pagamentos, falências de empresas importantes.

As crises eram agravadas ainda pela estupidez da lei bancária de 1844, que restringia a emissão de moeda, em certa proporção, ao lastro em ouro no Banco da Inglaterra. Marx fustigou sem cessar Lorde Overstone, principal líder dos banqueiros e inspirador da lei de 1844. Ridicularizou suas manobras em depoimentos no Parlamento para justificar a restrição dos meios de circulação, erroneamente equiparados a capital produtivo, para colher seus objetivos inconfessáveis, isto é, juros altos, como todo banqueiro.

Na verdade, na crise, quando os juros se elevam, o capitalista industrial demanda dinheiro para pagamento de letras vencidas, sem qualquer cogitação de capital para expansão produtiva. Ao contrário, na crise, há abundância de capital, ocioso, desocupado. Não é, como Overstone tentava justificar os juros altos por conta de escassez do capital produtivo. Essa lei bancária de 1844 é o ancestral, digamos assim, do monetarismo contemporâneo de Milton Friedman e seus discípulos, conforme a falsa teoria quantitativa da moeda em que os preços das mercadorias são determinados pelo volume de moeda em circulação.

No processo de financeirização, houve na década de 1980 um grande movimento de desintermediação bancária. Aumentou o acesso direto das corporações aos mercados financeiros, no ambiente de desregulação e globalização da esfera financeira. Contudo, os bancos transformaram-se em bancos universais, incorporando as funções especializadas, antes segmentadas, de bancos de investimentos, seguradoras, fundos financeiros diversos.

As corporações continuam lançando seus bônus nos mercados financeiros, mas a colocação dos papéis é feita pelas mãos dos bancos e depende da centralização financeira da sociedade também operada principalmente pelos bancos. Eles influenciam decisivamente na avaliação e precificação dos papéis financeiros. Os bancos ampliaram as suas receitas com comissões, tarifas, prêmios etc. dos seus múltiplos tentáculos na sociedade.

Efeitos contraditórios dos bancos

Karl Marx explicava que o avanço das forças produtivas e a constituição do mercado mundial eram acelerados pelo crédito. Para isso, contribuem diversas funções do crédito. Os créditos alavancam a concorrência e mobilidade dos capitais no processo de equalização da taxa de lucro. Impulsionam o aumento da velocidade da metamorfose das mercadorias. Favorecem a criação de sociedade por ações. Incitam a aceleração do processo de reprodução em geral.

O mercado financeiro no tempo de Marx ainda era restritivamente o que ele chamava de sistema de crédito. Havia basicamente o crédito bancário, afora o crédito comercial recíproco entre capitalistas industriais e comerciais, sobretudo através de letras de câmbio, sem falar na dívida pública. Afora os tradicionais corretores da Bolsa e de mercadorias, havia os bill-brokers, que eram corretores de letras de câmbio e de dinheiro.

Os bill-brokers representavam uma espécie de combinação primitiva do que na financeirização atual se organiza como shadow banking e algumas operações a termo. Marx diz que eles eram “na realidade, meio banqueiros”. Eles tomavam empréstimos dos bancos em troca de letras de câmbio, que eles já tinham descontado e eram resgatáveis diariamente ou nos mais diversos prazos, com forte flutuação dos juros em um mesmo dia. Nesse âmbito, havia letras sacadas sobre mercadorias que ainda não existiam, podendo representar “apenas vento”.

Em certos momentos, os bancos descarregavam seus saldos disponíveis e ociosos com os bill-brokers, seus corretores de dinheiro, influenciando o volume do crédito e a flutuação da taxa de juros, lembrando as operações fora do balanço dos shadow banking de hoje.

As possibilidades de colapsos gigantescos estavam de prontidão: “Os bill-brokers de Londres […] efetuavam suas enormes transações sem nenhuma reserva em dinheiro vivo, confiando nas entradas pelas letras que venciam sucessivamente, ou caso necessário, em seu poder de obter adiantamentos do Banco da Inglaterra, garantidos pelo depósito das letras já descontadas por eles”. [vi] Ou seja: tudo a ver com as alavancagens dos esquemas Ponzi dos fundos administrados pelo Bear Stearns, Lehman Brothers, BNP Paribas, Stanford International Bank, Northern Bank, o fundo de Bernard Madoff etc. desmascarados na crise de 2007-2009.

O crédito bancário do século XIX, como se viu, também favorecia a especulação e as fraudes. O próprio surgimento das sociedades por ações trazia “todo um sistema de especulação e de fraude” e “uma nova aristocracia financeira”. Assim, as ações, que representam a propriedade, têm seu movimento como “puro resultado de um jogo em que os tubarões da Bolsa devoram os peixes pequenos […]”.[vii] Ocorre a diminuição contínua do “número de poucos indivíduos que exploram a riqueza social”.

Marx enxergava os impulsos do crédito e das sociedades por ações para o aumento da riqueza, avanço industrial e mercado mundial, por um lado, e para o acirramento e esgotamento violento dos estreitos limites históricos do modo de produção capitalista, por outro. “O crédito acelera ao mesmo tempo as erupções violentas dessa contradição, as crises e, com elas, os elementos da dissolução do antigo modo de produção”. [viii]

Desse ponto de vista, a financeirização, infinitamente mais poderosa, que o assim chamado sistema de crédito do tempo de Marx, está em consonância com a atual gigantesca riqueza e desenvolvimento industrial. Está em consonância também com as contradições extremas do trabalho, do meio ambiente, da democracia etc. Impõe uma espécie de barbárie para a maioria da população.

Indispensáveis categorias marxianas à luz da financeirização

O excedente de capital é parte constitutiva central da financeirização. Já no tempo de Marx, a dívida pública e depois a constituição de grandes empresas, demandantes de muito capital, tornaram-se necessárias para ancorar e escoar a riqueza excedente e ociosa da Inglaterra. Neste mesmo sentido, as assim chamadas exportações de capital alimentaram o imperialismo britânico.

É claro que as formas do dinheiro e da finança hoje estão longe e muito diferentes das formas do século XIX. Por exemplo, o ouro não é o “dinheiro verdadeiro”, confirmado no mercado mundial, como dizia Marx. Mas as elaborações desse autor sobre signos de valor, dinheiro de crédito e capital fictício tornaram-se categorias econômicas de imensa profundidade científica e atualidade material no capitalismo contemporâneo, sem prejuízo da ideia do dinheiro como equivalente geral e da vigência da teoria valor-trabalho.

Hoje, com a financeirização, campeia a securitização das mais diversas dívidas. Trata-se de universalização de criação de títulos, como massa de ativos, contraparte das dívidas. Complexos instrumentos, com riscos distintos e financiados com créditos alavancados, são empacotados e transacionados. Acumulam-se montanhas de contratos, como os derivativos. A riqueza financeira, assim, cresce muito mais rápida do que a riqueza real.

Há um importante ramo da financeirização que consiste nas assim chamadas mercadorias-conhecimento, que são objeto dos chamados “novos cercamentos”, isto é, a monopolização das patentes e os direitos de propriedade intelectual, gerando um novo tipo de rentismo. O papel crucial da ciência e da tecnologia na economia capitalista do século XXI favorece essa valorização das mercadorias-conhecimento no sentido de gerar as chamadas renda-conhecimento.[ix]

Aqui, neste artigo, buscou-se resgatar a contribuição de Marx, nos limites da famosa seção V do livro III de O capital. Eram pistas, “começos de elaboração”, legados pelo autor, sobre as finanças, com a permanência da teoria do valor-trabalho. Constatou-se a atualidade teórica de suas formulações básicas sobre o dinheiro, o crédito, o capital portador de juros e o capital fictício. Com esse resgate, como ponto de partida, pode-se buscar a caraterização do capitalismo contemporâneo. Trata-se de nova fase, construída nas duas últimas décadas do século XX e aprofundada neste século XXI, com transformações profundas na produção, na finança e no papel do Estado.

A recriação e o transplante das condições econômicas, financeiras, políticas e sociais do capitalismo pós-Segunda Guerra é uma componente que não faz parte da perspectiva do capital nesta fase hoje. Em vez de políticas de regulação e compromisso social, a financeirização impõe sistematicamente a subordinação do Estado, inclusive do seu orçamento e da sua dívida, aos desígnios da pura e exclusiva valorização do capital. A punção sobre o trabalho leva também sistematicamente à negação de direitos trabalhistas e previdenciários, com incremento da exploração do trabalho.

A sobreacumulação de capital, constituída em razão das dificuldades de sua valorização, na década de 1970, reclamou, exigiu a saída através da financeirização. As mudanças no capitalismo contemporâneo não são anomalia. São desdobramentos orgânicos, imanentes e necessários, do ponto de vista do capital, em resposta às novas condições de acumulação e crise. São motivados por múltiplos fatores, especialmente pelo curso dos lucros.

Por fim, vale registrar que a financeirização não vingaria sem a dominação ideológica burguesa, tão avassaladora hoje. Como falava Marx sobre o papel, como dinheiro de crédito, “[…] é a fé que salva. A fé no valor monetário como espírito imanente das mercadorias, a fé no modo de produção e sua ordem predestinada, a fé nos agentes individuais da produção como meras personificações do capital que se valoriza por si mesmo”. [x] A financeirização, com suas formas insanas e fetichistas, tornou-se o centro e o polo dominante. Os processos financeiros tornaram-se onipresentes, invasivos, normais e gerais na economia e na sociedade.

Adotou-se aqui a expressão “capitalismo financeirizado” para designar a lógica dominante e o estado geral do sistema capitalista no século XXI. A adjetivação, através do verbo no particípio, resultando em financeirizado, em vez do simples adjetivo financeiro, pareceu mais adequado.

O capitalismo, que é o substantivo, não é financeiro apenas, continua sendo modo de produção, dependente da exploração do trabalho alheio. Continua o mesmo sistema, mas agora se apresenta desdobrado em financeirização de toda a vida na sociedade. Daí, “capitalismo financeirizado”.[xi]

RENILDO SOUZA ” PORTAL A TERRA É REDONDA” ( BRASIL)

*Renildo Souza é professor de economia e de relações internacionais na Universidade Federal da Bahia (UFBA). Autor, entre outros livros, de A China de Mao e Xi Jinping (Editora da UFBA).

Para ler o primeiro artigo da série, clique em https://aterraeredonda.com.br/marx-e-a-financeirizacao/

Para ler o segundo artigo da série, clique em https://aterraeredonda.com.br/karl-marx-e-a-financeirizacao-a-categoria-juros-como-fenomeno-geral/

Notas

[i] MARX, K. Capítulo 29, Livro III, versão Kindle.

[ii] Idem.

[iii] MARX, K. Capítulo 36, Livro III, versão Kindle.

[iv] MARX, K. Capítulo 25, Livro III, versão Kindle.

[v] Idem.

[vi] Relatório da Comissão Parlamentar sobre a Legislação Bancária, 1857-1858, p. 5, § 8, apud MARX, K. Capítulo 29, Livro III, versão Kindle.

[vii] MARX, K. Capítulo 27, Livro III, versão Kindle.

[viii] MARX, K. Capítulo 25, Livro III, versão Kindle.

[ix] TEIXEIRA, Rodrigo Alves Teixeira e ROTTA, Tomas Nielsen. Modern rent-bearing capital: new enclosures, knowledge-rent and financialization of monopoly rights. Disponível em: https://www.peri.umass.edu/fileadmin/pdf/UM-NS_Workshop/NewSchool2008/Teixeira.pdf

[x] MARX, K. Capítulo 35, Livro III, versão Kindle.

[xi] Este artigo é uma versão modificada de um capítulo do livro Karl Marx: desbravar um mundo novo no século XXI, coletânea organizada por Adalberto Monteiro e Augusto Buonicore, pela editora Anita Garibaldi, em 2018.