Ponto 1 – os erros da política econômica

Recentemente, dois economistas brasileiros de experiência internacional – André Lara Rezende, um dos pais do Real, e Mônica de Bolle – passaram a questionar o establishment econômico brasileiro, pela incapacidade de repensar velhos conceitos que, por excesso de uso, se tornaram dogmas.

Imediatamente passaram a ser desqualificados pelos economistas de mercado, com críticas mais amenas – tipo “são ideias embrionárias” – a mais pesadas.

Há décadas vimos apontando uma série de inconsistências óbvias nos principais pilares da discussão macroeconômica brasileira.

Por exemplo, o sistema de metas inflacionárias. Define-se uma meta de inflação e acompanham-se as expectativas do mercado em relação à inflação. Se as projeções estiverem acima da meta, aumenta-se a taxa de juros para níveis superiores ao da inflação prevista. Se as projeções estiverem abaixo, reduz-se a taxa. Brilhantemente simples. E falso.

Primeira inconsistência – é o mercado que define as expectativas, através de meras apostas na inflação futura e de operações articuladas no mercado futuro de taxas – que fica livre, leve e solto, sem nenhuma interferência do Banco Central, ao contrário do que ocorre nos Estados Unidos. A tendência óbvia do mercado é, sempre, superestimar a inflação futura, para garantir maiores taxas de juros nominais e reais (isto é, acima da inflação prevista). Esse modelo tornou o mercado sócio preferencial da inflação.

Segunda inconsistência – a lógica das metas inflacionárias é interpretar toda inflação como um descompasso entre oferta e demanda, mesmo que a alta de preços seja função de mudanças cambiais ou aumento de cotações internacionais de commodities. Com mais juros, supõe-se que haja menos demanda, equilibrando os preços.

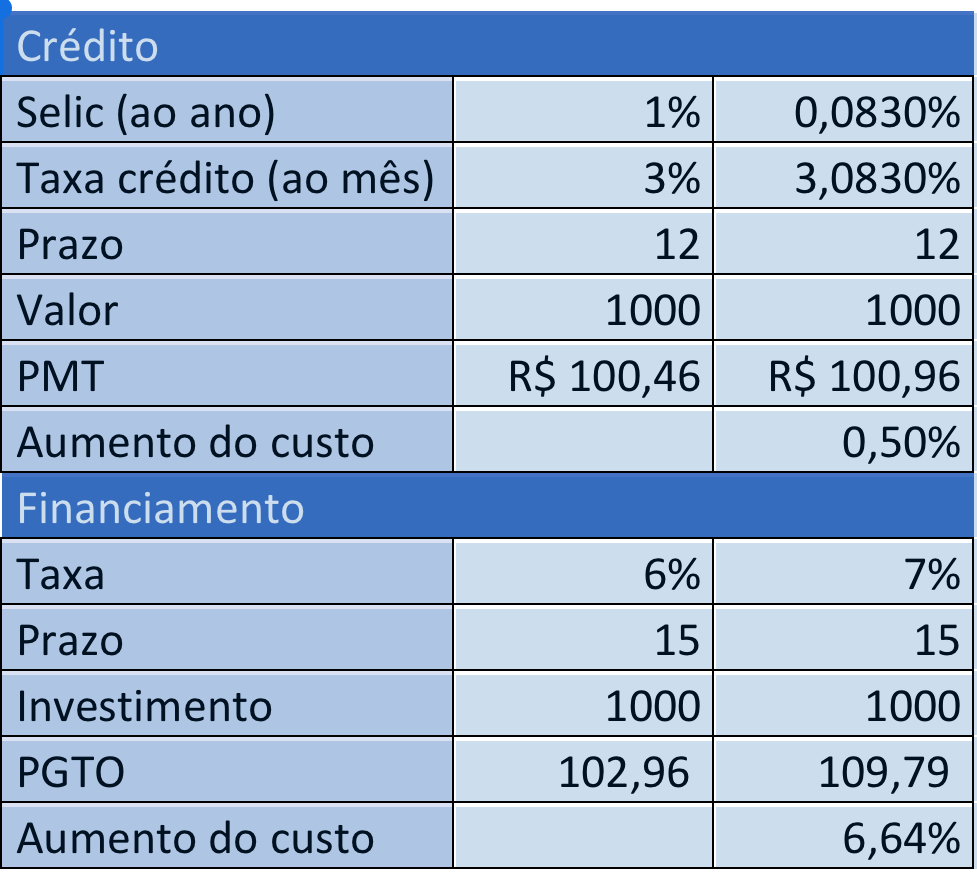

Fixam-se exclusivamente na taxa básica de juros, quando o impacto sobre a economia se dá na taxa final, que chega à economia real. Quando se analisam as taxas corretas, há um nonsense completo: o aumento da Selic é irrelevante para o custo do crédito ao consumidor (devido ao fato das taxas de financiamento serem muito elevadas), mas impacta fortemente o custo dos investimentos. Ou seja, deprime a oferta e mantém a demanda, justamente o contrário.

Confira em uma conta simplificada os impactos do repasse do aumento de 1 ponto percentual na Selic sobre crédito (para consumo) e investimento. No caso do crédito ao consumidor, a elevação é de 0,5% no valor da prestação. No caso do investimento, o impacto é de um aumento de 6,64% no valor das parcelas do financiamento.

Terceira inconsistência – O único efeito das taxas de juros sobre a inflação é o chamado efeito-sanguessuga – lembrando as velhas práticas médicas de combater febre colocando a sanguessuga nas costas do paciente. Mais juros atrai mais dólares e com mais dólares há uma apreciação do cambio reduzindo os custos dos chamados produtos comercializáveis. Ou seja, o sistema de metas de inflação nada mais é do que a reedição – com custo fiscal elevado – do populismo cambial, de se valer do câmbio para controle da inflação, distorcendo completamente a estrutura de preços relativos da economia.

Ponto 2 – os sócios do câmbio

Mantém-se o câmbio apreciado porque satisfaz a dois tipos de grupos de interesse.

Interessado 1 – O governo por manter a inflação sob controle.

Interessado 2 – o mercado, através de operações de arbitragem, já que os ganhos mais expressivos, nas últimas décadas, foi o das operações de arbitragem entre taxa de juros e apreciação cambial.

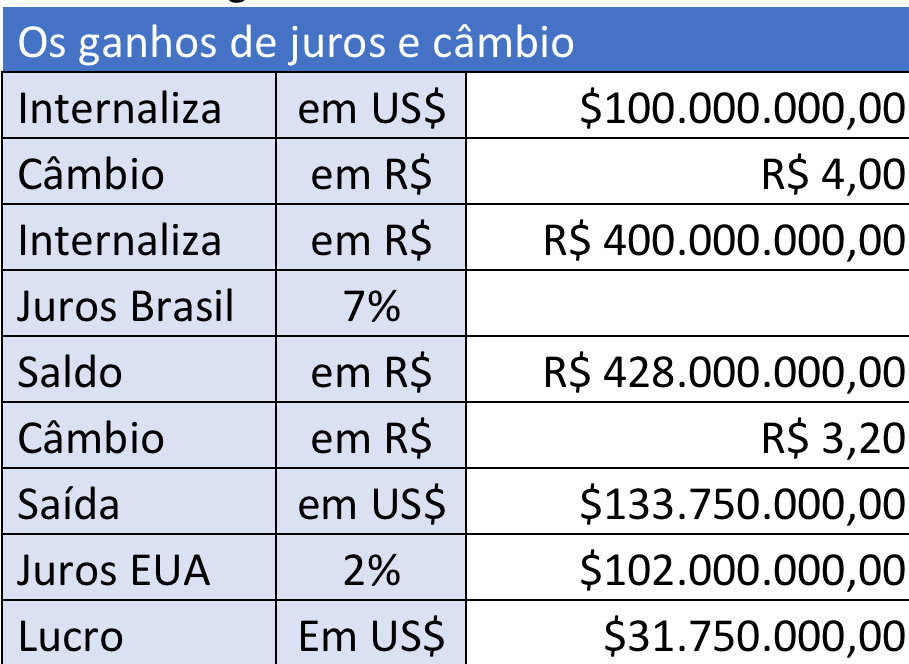

O investidor toma dinheiro no mercado internacional, a juros de, digamos, 2% ao ano. Traz os dólares para o Brasil e converte a uma taxa de câmbio de US$ 4,00. Aqui, aplica a 7% ao ano – já foi muito superior. Na saída, encontra um dólar, digamos, a R$ 3,20. Na conversão conseguirá muito mais dólares apenas pela apreciação do real.

Aqui, uma tabela mostrando como se dá o ganho. Repare que o ganho é infinito. Não se pode comparar com o valor investido, porque o investidor não investiu recursos próprios.

Usou apenas sua capacidade de captar crédito e ganhou com a mera arbitragem.

Interessado 3 – os detentores de ativos internos, também mercado.

O chamado mercado já está posicionado no Brasil. São investidores, fundos de investimento, detentores de ativos nos mais variados setores. Realizarão seu ganho com a valorização interna da empresa, em reais, mas, especialmente, com sua valorização em dólares.

Leia também: Raio X do comércio com a China e a diplomacia fundamentalista bolsonariana, por Luis Nassif

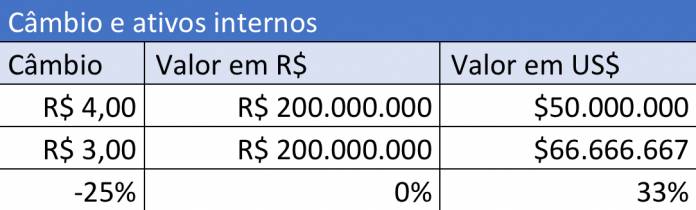

Uma queda de 25% no valor do dólar representa uma elevação de 33% no valor do mesmo ativo, em dólares. No caso das empresas brasileiras globalizadas, a apreciação do real melhora o valor contábil dos ativos domésticos, facilitando o ratings internacional.

Ponto 3 – política econômica e interesses

Qualquer diagnóstico da política econômica brasileira das últimas décadas identificaria os seguintes problemas:

- Distorção da estrutura das taxas de juros.

- Livre fluxo de capitais casado com metas inflacionárias, provocando uma apreciação do câmbio a cada aumento das taxas de juros.

- Subordinação das taxas às expectativas turbinadas do mercado.

A pulga de Edmar Bacha

Qualquer busca de solução esbarra nos interesses dos ganhadores. Essa é a razão do esforçado Edmar Bacha, há anos, tentar entender as razões do fracasso de uma política monetária-fiscal que condenou a economia à estagnação. É um autêntico desafio de Sisifo porque sua busca não é de qualquer diagnóstico, mas daquele que permita uma explicação teórica, sem afrontar os interesses do mercado. É a própria quadratura do círculo: encontrar uma solução que permita manter intocados os problemas.

Lembra o caso do médico que tratou durante anos de um fazendeiro. Até que um dia, estando em viagem, o filho, formado médico, fez a consulta em seu lugar. Quando o pai voltou, o filho estava exultante:

– Papai, descobri o problema do fulano. Era uma pulga no umbigo. Localizei a pulga e mantei.

E o pai:

– Filho desatinado! Foi aquela pulga que garantiu os seus estudos.

É dentro dessa lógica que, para corrigir a defasagem entre as taxas de financiamento do BNDES e as taxas de juros de longo prazo (um mercado de baíxissimo impacto na economia brasileira) o que Paulo Guedes fez foi tomar uma série de decisões para aumentar o custo dos financiamentos do BNDES. Igualou por cima, em vez de equiparar por baixo.

Tudo isso porque o objetivo final não é o desenvolvimento, o financiamento do investimento, mas a manutenção do quadro de privilégios do capital financeiro.

É por aí que se entende o problema apontado por Lara Rezende e De Bolle: a dificuldade da macroeconomia brasileira discutir suas inconsistências.

Ponto 4 – o imobilismo da análise macroeconômica no Brasil

2008 representou o fracasso da análise macroeconômica global. Economistas, Banco Centrais foram incapazes de prever a crise que se avizinhava, confiando cegamente no “gênio” de Alan Greenspan, o presidente do FED, e na capacidade dos bancos centrais de abortar qualquer indício maior de crise em suas áreas de atuação.

A ortodoxia falhou na previsão e na busca de soluções. Países em que houve estímulo fiscal e monetário saíram mais rapidamente da crise sem provocar inflação – conforme previam os manuais. Países que foram obrigados a adotar o receituário do FMI quase desapareceram, como foi o caso da Grécia.

Por isso se percebe a razão dos movimentos de volta à Idade Média e ao questionamento de toda forma de conhecimento científico.

Essa autocrítica não aconteceu no Brasil.

Ontem conversei longamente com Monica de Bolle sobre essa ausência de autocrítica da macroeconomia brasileira. Em parte, devido ao fato de não haver pesquisa macroeconômica independente. Nos Estados Unidos a discussão macroeconômica se faz na academia e em diversos think tanks independentes.

No Brasil, em outros tempos, tinha-se o IPEA (Instituto de Pesquisa Econômica Aplicada), mas acabou perdendo espaço, sufocado pelas análises do Banco Central. O banco tem uma equipe técnica de fôlego, mas é parte interessada nas discussões. Sua missão única é o controle da inflação. Déficit nominal é problema da Receita. Desemprego, desindustrialização, não é problema dele. Assim, todos os estudos buscam estritamente manter segurança de 100% no controle da inflação. E é consagrado como grande presidente do BC, o técnico que segurou a inflação e assegurou os ganhos do mercado, independentemente do custo fiscal, da extinção de empregos e do comprometimento do crescimento na economia.

Além disso, o grande mercado empregador é o sistema financeiro ou as consultorias. Enviesa-se a análise, com o diagnóstico se adaptando aos interesses dos patrocinadores.

Ponto 5 – o velho devorando o novo

Desde o Império repete-se ritualmente a síndrome de Cronos, do velho devorando o novo. Aliás, é um fenômeno que acomete empresas e as próprias corporações privadas.

A Microsoft foi derrotada nos sistemas operacionais para celulares, porque o Windows Phone ficou subordinado ao departamento de Windows da empresa. E os “pais” do Windows não quiseram simplificar seus recursos. A Abril morreu, dentre outros erros, porque os executivos de papel (dos setores de revista) abortaram as tentativas de mudança para o digital, para não perderem espaço interno.

A ATT tinha uma estratégia campeã. Sempre que aparecia alguma tecnologia inovadora, criava uma empresa independente para tocá-la, para não ser morta pela síndrome de Cronos.

Na história de um país, ainda mais em sociedades democráticas, o desafio é muito mais complexo, pela ausência de um comando unificador.

O velho está morrendo, mas o novo ainda é incipiente, não dispõe de poder de influenciar as políticas públicas. A única maneira de sustentar o novo seria a existência de uma estrutura de poder com visão do interesse nacional e relativamente imune aos interesses dos grupos.

Esse é o dilema político básico: como manter a taxa de câmbio competitiva até que o setor exportador ganhe competitividade, musculatura e possa influenciar a discussão econômica, tornando-se um ator político relevante?

A industrialização brasileira dos anos 30 só foi possível devido à interferência do Sr. Crise, uma profunda crise nas contas externas que obrigou o recém iniciado governo Vargas a suspender o livre fluxo de capitais. Parte da dinheirama acumulada pelo café e pelos negócios públicos reverteu para a industrialização, em vez de engordar bancos ingleses, permitindo criar um forte parque industrial de São Paulo.

Enquanto teve influência, a indústria paulista garantiu políticas econômicas favoráveis, embora sujeitas aos exageros comuns aos poderes hegemônicos, especialmente na fase final, no governo Geisel e Figueiredo e do governo Dilma.

Aos industrialista paulistas se somaram o espírito do tenentismo dos anos 30, expresso em Ernesto Geisel, os estudos da CEPAL (Comissão Econômica para a América Latina) e os ventos do planejamento do desenvolvimento, trazidos pelas experiências para o esforço de guerra na Segunda Guerra Mundial.

No final do governo Figueiredo esgota-se o ciclo e o Brasil sai dessa etapa com a estrutura industrial tradicional completada.

Em todos esses períodos, havia uma massa crítica em favor da industrialização. Mas jamais se deu o grande passo, da desvalorização cambial reforçando definitivamente o modelo exportador, pelas implicações imediatas no custo de vida.

Vargas precisou recorrer ao câmbio múltiplo de Oswaldo Aranha. O governo Castello apelou para a esperteza matemática das minidesvalorizações cambiais, engenho e arte de Mário Henrique Simonsen e José Luiz Bulhões Pedreira.

O grande salto de industrialização do início dos anos 80 se deveu à crise do petróleo, obrigando a Petrobras a um programa intensivo de conteúdo nacional, por absoluta falta de reservas cambiais. E a entrada do Brasil na etapa seguinte se deu conduzido pela grande crise do final do governo militar.

Peça 6 – a era da financeirização

No final dos anos 80, as grandes mudanças tecnológicas entravam em voo cruzeiro. O fim da União Soviética, do Muro de Berlim, o avanço do padrão Toyota de gestão, os recursos

proporcionados pela telemática, tudo isso levou a uma reorganização do sistema industrial pelo mundo. Ao mesmo tempo, a liberalização financeira provocava movimentos especulativos, a formação de “bolhas” sucessivas, cujo ápice foi a crise de 2008.

O Brasil tinha um plano de vôo: os Programas de Integração Competitiva desenvolvidos por Júlio Mourão no BNDES, no final dos anos 80. Preconizava que a modernização da economia brasileira se daria através de uma integração competitiva da indústria nacional com as cadeias produtivas internacionais.

Esse setor exportador, em competição e/ou parceria com parceiros internacionais, puxaria as inovações, a competitividade, trazendo atrás de si suas respectivas cadeias produtivas.

Por integração competitiva, entenda-se uma indústria, defendida por um câmbio competitivo, se integrando gradativamente às cadeias produtivas globais.

O plano Real comprometeu mortalmente essa estratégia, marcando a vitória final da financeirização, com a retomada do poder político pelo velho rentismo da Primeira República. Houve a apreciação de 15% do real, decretando o final do ciclo de industrialização brasileira.

Crise, mais abertura financeira, promoveram uma razia nos grupos tradicionais. Muitas empresas familiares, de famílias pioneiras da industrialização, foram vendidas, e mudaram de posição, tornando-se investidores. Inverteu-se totalmente o ciclo de industrialização. Antes, um modelo que trazia o capital do circuito financeiro para a atividade real. Depois do Real, um modelo que trazia os grupos de volta para a atividade financeira. Aliás, o melhor exemplo dessa mudança é o filho do grande Hélio Beltrão defendendo o anarquismo liberal em passeatas políticas.

O novo grupo de influência, denominado genericamente de mercado, conseguiu assegurar os ganhos ao longo de sucessivos governos. E foi se apossando de parcelas cada vez maiores do orçamento, fincado na fantasia do tal “tripé virtuoso”, mantido pelo governo Lula.

As poucas vezes em que o Sr. Crise se apresentou, sua ajuda foi descartadas.

Em 2002, antes de Lula assumir, houve uma explosão do câmbio, provocada por erros crassos do Banco Central de Armínio Fraga, pela crise das montadoras norte-americanas – balançando o mercado internacional de dívidas – e pelos receios gerados pelo governo Lula.

No início de 2003, pequenas empresas brasileiras do setor de equipamentos médicos estavam conseguindo ocupar espaço de gigantes coreanos em alguns segmentos de mercado.

Motivo: preços extremamente competitivos, compensando a menor intensidade tecnológica dos produtos.

Se o câmbio permanecesse naquele patamar, a inflação se diluiria – porque inflação é variação e não nível de preços -, a pequena empresa teria crescido, agregado tecnologia a seus produtos, o setor como um todo ganharia musculatura e, mais à frente, teria peso político para influenciar as discussões de políticas econômicas, assim como os demais setores fortalecidos pelo novo patamar do câmbio.

Assumindo Lula, as circunstâncias políticas levaram-no a ceder ao mercado. Com Antônio Palocci na Fazenda, o câmbio voltou a se apreciar gradativamente. E permaneceu assim durante quase todo governo Lula.

Em 2008, paradoxalmente o Brasil foi salvo pela grande crise internacional. Houve uma apreciação do câmbio que provocou uma crise cambial contratada para o final do ano. A crise internacional ajustou o câmbio e o ativismo da política econômica de Lula permitiu ao Brasil sair como o grande vitorioso da crise.

Peça 7 – o fator câmbio

As engenharias cambiais de Vargas e Castello, as indecisões de JK e de Lula quanto à desvalorização cambial, foram provocadas diretamente pelos riscos políticos. Haveria reações dos financistas, que poderiam explorar o mal-estar inicial provocado pela inflação e desestabilizar governos. Esse fantasma do financismo dominou a cena econômica brasileira das três últimas décadas do século 19 até a Primeira Guerra. E retomou a hegemonia dos anos 90 para cá.

Em países autoritários, os ajustes de modelo são mais fáceis, desde que haja um diagnóstico claro sobre os caminhos a serem seguidos.

A China implementou sua política econômica sustentada por um projeto de país conduzido pelo Partido Comunista. A Coreia do Sul deu o salto durante o governo autoritário do general Park Chung-hee.

O Brasil se tornou um país tão paradoxal que nem as Forças Armadas – com exceção da Engenharia – conseguem desenvolver conceitos de segurança e interesse nacional. O discurso público de generais parece uma repetição sonolenta do discurso único da Globonews.

Por tudo isso, o Brasil perdeu o bonde das grandes transformações globais dos anos 90, das novas revoluções tecnológicas. No curto período de bonança do segundo governo Lula e do início do governo Dilma, conseguiu implementar políticas conjugadas de desenvolvimento, com ofensivas na diplomacia comercial, nas políticas científico-tecnológicas e nos instrumentos de financiamento.

Mas, agora, há a regressividade levando o país de volta ao século 19. Tenta-se reinstituir até o padrão ouro, com essa Lei do Teto.

Resta aguardar o fim desse ciclo de obscurantismo para retomar a dura caminhada de criação de uma mística de desenvolvimento para o após tempestade.

Há um longo caminho a ser percorrido, de definição do novo padrão de desenvolvimento, de retomada do tempo perdido. E o caminho da retomada será facilitado, mais à frente, pelo indefectível Sr. Crise.

LUIS NASSIF ” JORNAL GGN” ( BRASIL)